Senza dubbio il 2016 si configura come un anno particolarmente interessante sul fronte delle fusioni e acquisizioni. Operazioni che danno la misura del consolidamento in atto sul mercato, ma anche dei nuovi focus dei player tradizionali del mondo ICT, che cercano (e trovano) sul mercato quelle competenze che servono per perseguire quella trasformazione necessaria per continuare a crescere.

Ecco, dunque, una sintesi di cose è successo.

1. DELL-EMC

L’accordo era stato annunciato nel corso del 2015, ma la sua formalizzazione si è conclusa lo scorso 7 settembre. È al momento la più importante operazione di acquisizione della storia del mercato ICT, con Dell che sborsa 65 miliardi di dollari per rilevare gli asset di EMC.

Una scelta del tutto opposta al percorso annunciato nel 2015 da Hewlett Packard, ormai definitivamente divisa in HP Inc e HPE. Dell si è mossa con l’obiettivo di essere un vero e proprio one stop shop della tecnologia, con una copertura che va dal mondo dei pc fino ai daracenter, passando per virtualizzazione e infrastrutture iperconvergenti.

2. SOFTBANK – ARM

32 miliardi di dollari. Tanti ne ha messi sul piatto lo scorso mese di luglio la giapponese SoftBank per acquisire gli asset della britannica ARM Holdings. L’investimento – all cash e sostenuto in parte da un prestiti bancari a lungo termine – consentirebbe a Softbank di indirizzare in modo specifico l’area del mobile Internet e in particolare dell’Internet delle Cose, come ha dichiarato il Ceo della società Masayoshi Son. SoftBank non è nuova a una strategia di acquisizioni, ma finora si è indirizzata in modo prevalente verso le startup del mondo asiatico.

3. MICROSOFT – LINKEDIN

Annunciato in tarda primavera, è stato formalizzato lo scorso 8 dicembre l’accordo con il quale Microsoft rileva l’intera LinkedIn per 26,2 miliardi di dollari. Per la società di Redmond la più importante operazione della sua storia, destinata a giocarsi tutta sul filo dell’integrazione tra i suoi asset chiave, da Office ad Outlook, con quelli di LinkedIn e costituiti oltre che dalle reti di profili e connessioni, anche da servizi chiave, quali ad esempio la formazione online.

4. ORACLE – NETSUITE

Si è chiusa lo scorso 7 novembre l’operazione con la quale Oracle ha acquisito per 9,3 miliardi di dollari gli asset di NetSuite. Una acquisizione che va letta nel segno della volontà di Oracle di rafforzare tutto il suo business in area cloud. Con NetSuite, infatti, Oracle ha accesso alle soluzioni ERP, CRM e ecommerce in cloud sviluppate dalla società.

5. CSC-HPE

È un accordo da 8,5 miliardi di dollari quello che porta, lo scorso 24 maggio, CSC ad annunciare l’intenzione di fondere le proprie attività con la divisione Enterprise Services di HPE. Obiettivo: creare un vero e proprio polo dei servizi IT, in grado di servire oltre 5.000 clienti in oltre 70 Paesi, con un giro d’affari stimato sui 26 miliardi di dollari. L’operazione non è ancora finalizzata.

6. SAMSUNG – HARMAN

È un accordo da 8 miliardi di dollari quello raggiunto, lo scorso 14 novembre, tra Samsung Electronics e Harman.

Samsung pagherà infatti 112 dollari per azione per acquisire la società del Connecticut e guadagnare una nuova posizione sul mercato delle cosiddette smart technologies, in particolare nell’ambito automotive.

7. TIANJIN TIANHAI – INGRAM MICRO

Consolidamento in atto nel nel mondo della Distribuzione ICT mondiale. È la cinese Tianjin Tianhai a rilevare, per 6 miliardi di dollari, gli asset di Ingram Micro, fondendone le attività nella holding HNA Group. Con questa operazione, chiusa anch’essa a inizio dicembre, Ingram Micro è ora parte di un gruppo internazionale e ha la possibilità di muoversi anche sul promettente mercato cinese.

8. BROADCOM-BROCADE

Vale 5,5 miliardi di dollari l’accordo con il quale Broadcom ha annunciato, lo scorso 2 novembre, l’intenzione di acquisire gli asset di Brocade. L’operazione dovrebbe finalizzarsi entro la metà del prossimo anno. Broadcom si è detta interessata a mantenere le attività di Brocade in ambito fiber channel, mentre l’area IP networking potrebbe essere oggetto di disinvestimento.

9. VERIZON – YAHOO

È in predicato la formalizzazione dell’accordo, annunciato lo scorso 25 luglio, con il quale Verizon si era impegnata a rilevare il business operativo di Yahoo (tenendo dunque separate le attività nell’ambito azionario in Cina e Giappone) per 4,83 miliardi di dollari. I recenti fatti di cronaca che hanno visto protagonista Yahoo stanno portando Verizon a valutare l’ipotesi di ritirare l’offerta.

10. SYMANTEC – BLUE COAT

È stato formalizzato lo scorso primo agosto l’accordo con il quale Symantec rileva gli asset di Blue Coat Systems per 4,65 miliardi di dollari. Obiettivo: rafforzare la propria offerta nell’ambito della sicurezza, in particolare sul fronte cloud e web e in particolare verso i mercati enterprise. In seguito all’acquisizione, è il Ceo di Blue Coat, Greg Clark, che assume la guida della neocostituita entità.

SALESFORCE – DEMANDWARE

Si è chiuso nel mese di luglio l’accordo con il quale Salesforce ha rilevato gli asset di Demandware per 2,8 miliardi di dollari e facendone una nuova business unit: Salesforce Commerce Cloud.

L’obiettivo è dare ai propri clienti nuovi strumenti per migliorare la customer experience.

11. TECH DATA – AVNET TECHNOLOGY SOLUTIONS

È un accordo destinato ad avere un importante impatto sulla distribuzione ICT mondiale quello che ha visto Tech Data offrire 2,6 miliardi di dollari per acquisire Avnet Technology Solutions. L’operazione dovrebbe concludersi entro la prima metà del 2017 e ha come obiettivo per Tech Data un importante rafforzamento sul fronte data center, raddoppiando il volume di business attualmente generato in quest’area.

12. SYMANTEC – LIVELOCK

Non solo Blue Coat per Symantec, che nel mese di novembre mette sul piatto 2,3 miliardi di dollari per acquisire gli asset di LifeLock, rafforzando dunque la sua presenza nell’ambito dell’identity protection.

13. GO DADDY – HEG

È un investimento da 1,7 miliardi di euro quello annunciato l’8 dicembre scorso da GoDaddy. La società, uno dei big player mondiali nell’ambito della registrazione dei domini e dell’hosting, ha raggiunto infatti un accordo definitivo per rilevare un suo diretto competitor, HEG, Host Europe Group, con importante presenza in Regno Unito e Germania (dove è nata) in una operazione che prevede il pagamento di 605 milioni di euro agli attuali azionisti e i restanti 1,08 miliardi come assunzione del debito.

14. AVAST – AVG

1,3 miliardi di dollari in contanti: tanto pagherà Avast Software, supportata in questa operazione dal private equity CVC Capital Partners, per acquisire gli asset di AVG Technologies, valutando dunque la società olandese 25 dollari per azione, con un premium del 33 per cento rispetto alla chiusura di mercoledì.

Una operazione tutta europea, che vede protagoniste due aziende entrambe nate nella Repubblica Ceca oltre 20 anni fa.

15. MICROSOFT – XAMARIN

Dovrebbe avere un valore compreso tra i 400 e i 500 milioni di dollari l’accordo con il quale Microsoft ha annunciato a febbraio l’accordo definitivo per l’acquisizione di Xamarin, uno dei più affermati provider di piattaforme per lo sviluppo di mobile app. L’obiettivo è unire Xamarin a Visual Studio per dar vita a un ambiente di sviluppo “ricco”, che consenta agli sviluppatori di realizzare App per l’ambiente mobile usando C#, destinate a tutti i principali sistemi operativi, dunque iOS, Android, Windows. Xamarin consente agli sviluppatori di trarre pieno vantaggio da .NET, usando nel contempo C# per scrivere l’intero set di API native per ciascuna piattaforma, condividendo da un lato il codice comune a ciascuna App, ma garantendo nel contempo esperienze native per tutte le piattaforme indirizzate.

16. HPE – SGI

Vale meno rispetto alle acquisizioni di cui abbiamo fin qui parlato, ma è interessante perché va in qualche misura in controtendenza rispetto alla strategia di “alleggerimento” di asset non core perseguita da HPE. In questo caso, la società ha annunciato l’intenzione di acquisire, per 275 milioni di dollari, SGI, operazione considerata funzionale alla crescita del business nel segmento della data analytics, quello sul quale focalizza le sue attività SGI.

17. MICROSOFT – SOLAIR

Piccola, sotto il milione di euro, eppure importante perché è la prima acquisizione che Microsoft fa nel nostro Paese. La società, lo scorso mese di maggio, ha annunciato l’intenzione di acquisire gli asset di Solair,società ben nota nello sviluppo e nella commercializzazione di soluzioni IoT per i mondi del manufacturing, del retail, del food and beverage, dei trasporti, sviluppate su piattaforma Microsoft Azure.

18. INTEL – MOVIDIUS

Non sono stati resi noti i termini finanziari dell’accordo che a inizio settembre ha visto Intel annunciare l’intenzione di acquisire Movidius, società nata a Dublino nel 2005, oggi con sede a San Mateo, in California, e specializzata nello sviluppo di processori a basso consumo per applicazioni nella computer vision. La società ha oggi 180 dipendenti nelle tre sedi: oltre alla Silicon Valley ha mantenuto uffici a Dublino e ha aperto anche in Romania. Movidius viene considerata il complemento ideale a RealSense, soprattutto perché risponde alla necessità di portare RealSense verso un numero più ampio possibile di dispositivi, senza perdere di vista il consumo energetico.

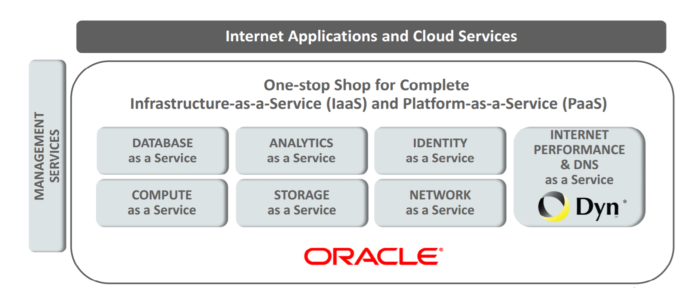

19. ORACLE – DYN

Non solo NetSuite per Oracle, che lo scorso 21 novembre ha annunciato di aver raggiunto un accordo definitivo per l’acquisizione, per una cifra non precisata, di Dyn, società che opera nella duplice veste di provider di DNS e di sviluppatore di servizi di monitoraggio delle performance Internet e del traffico, che consentono ai suoi clienti di ottimizzare i loro investimenti infrastrutturali. Clienti significativi, visto che nella lista compaiono nomi come Netflix, Twitter o Pfizer.

20. SAMSUNG – JOYENT

Non è stato reso noto l’accordo con il quale Samsung ha cominciato a dare corpo alla propria strategia cloud. Comincia a prendere forma anche la strategia cloud di Samsung, finora assente da questo terreno di gioco. Rispetto ai competitor la società parte un po’ in ritardo, dunque ha deciso di non seguire sviluppare in house tecnologie e IP, ma di acquisirle sul mercato acquisendo Joyent, uno dei pionieri del mercato cloud, con la quale ha raggiunto un accordo definitivo. Per Samsung, Joyent rappresenta la chiave per svincolarsi dalla dipendenza da AWS, sulla quale ha finora appoggiato tutta la sua infrastruttura cloud e tutti i servizi.