C’è chi lo chiama conversational commerce, tanto che il termine sta diventando di uso comune tra chi si occupa di marketing e supporto clienti. Il senso del commercio “conversazionale” è che una fetta sempre maggiore delle transazioni di vendita e supporto sarà gestita da chatbot sui sistemi di messaging più diffusi, in primis Facebook Messenger.

Si tratta dell’ennesima forma di automazione che dovrebbe, nelle intenzioni, togliere al personale umano compiti ripetitivi o a poco valore aggiunto. Oppure, come temono alcuni, semplicemente togliere lavoro. Tra ottimisti e pessimisti, i chatbot comunque stanno trovando sempre più applicazioni anche in ambiti “delicati” come il Finance e non solo nelle più semplici transazioni retail.

Il punto è che molti processi del mondo Finance sono standardizzati e poco variabili, basati sull’elaborazione di informazioni facilmente identificabili. Condizioni ideali per mettere un chatbot al posto di un operatore. E parallelamente gli utenti finali si stanno disabituando alla stessa idea dell’operatore con cui dialogare, dato che molte operazioni si possono portare avanti da un PC o, meglio, da uno smartphone.

Le istituzioni finanziarie seguono volentieri questo trend. D’altronde i chatbot collegati a funzioni di intelligenza artificiale e machine learning possono solo migliorare nelle loro interazioni con i clienti. E la maggior parte delle banche e delle istituzioni finanziarie hanno più volte espresso la loro idea che questi sistemi cambieranno il modo di interagire con i clienti. L’AI – ormai si usa dire – è la nuova UI.

Chi fa cosa

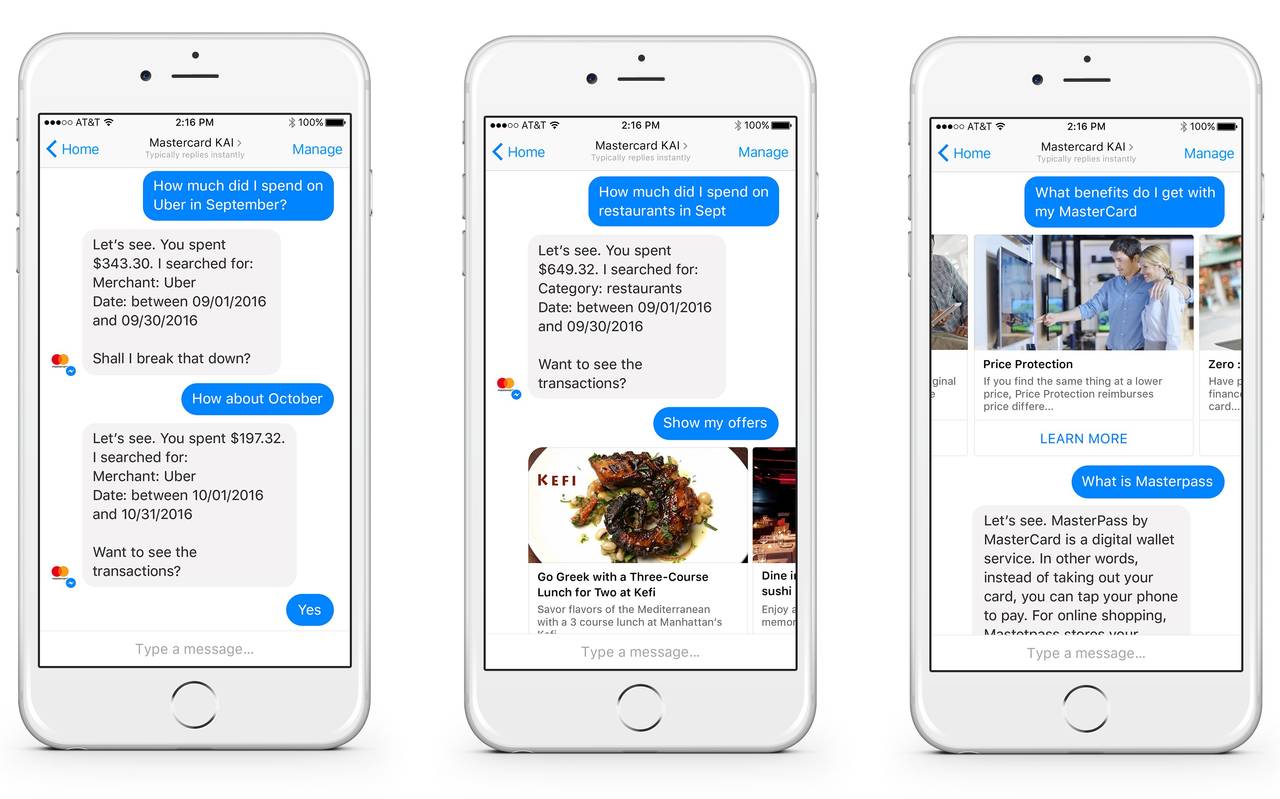

Per rendersi oggettivamente conto della tendenza alla crescita dei chatbot “finanziari” basta guardare ai progetti che sinora sono stati portati avanti. Mastercard ha ad esempio attivato alcuni bot che permettono di acquistare prodotti pagando da “dentro” Facebook Messenger. E sempre su Messenger c’è Kai, il bot proprio di MasterCard che informa i clienti sulle transazioni fatte via carte di credito.

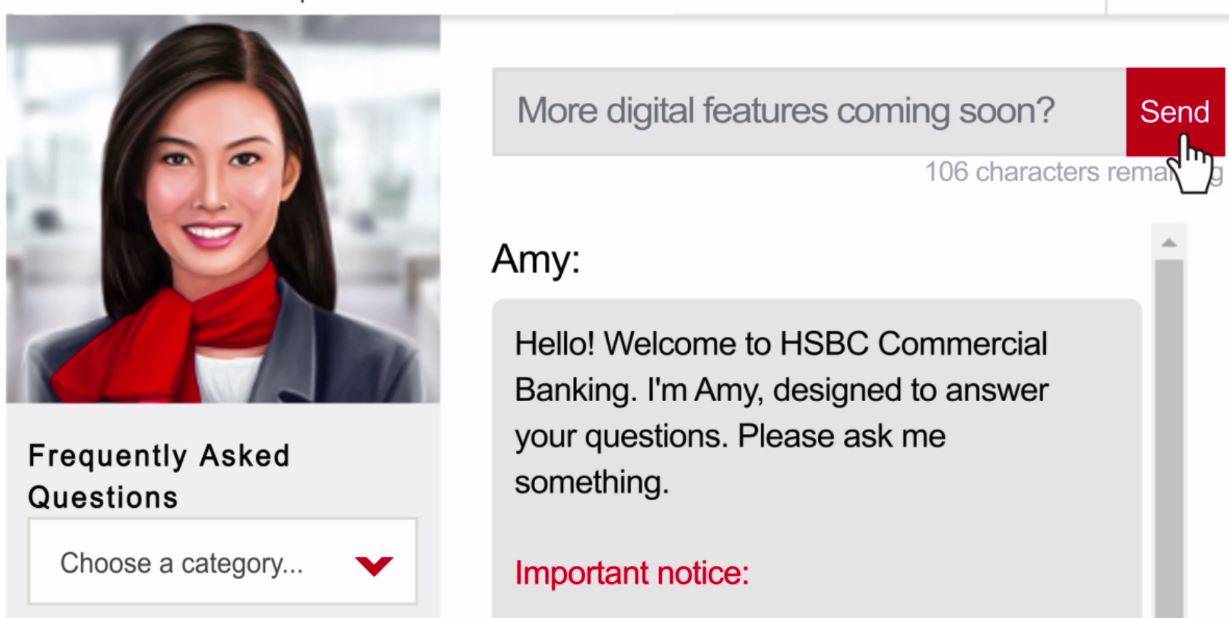

Arriveranno su Messenger con servizi simili anche un chatbot di American Express, mentre tra le aziende che preferiscono i bot via web c’è HSBC con l’assistente virtuale Amy.

Un altro termine con cui impareremo a prendere confidenza è roboadvisor. Sono i consulenti virtuali che, con un raggio d’azione più ampio dei chatbot da supporto clienti, sapranno consigliarci gli investimenti più vantaggiosi secondo quanto indicano i loro algoritmi di machine learning. Entro fine anno Bank of America dovrebbe lanciare Erica, una prima forma di roboadvisor che consiglierà i suoi clienti in merito alla gestione del loro patrimonio.

Le altre banche e istituzioni finanziarie faranno lo stesso, ciascuna a modo suo, perché i chatbot rappresentano una soluzione ideale per gli utenti, sempre più abituati a essere seguiti in ogni momento. Ma anche per le banche, dato che un roboadvisor non potrà certo fare tutto ma i compiti che sa svolgere li completa a un costo molto inferiore rispetto a quello di un consulente finanziario umano.