Nel 2018 le startup europee di foodtech e agritech hanno raccolto 1,6 miliardi di dollari di finanziamenti attraverso 421 operazioni.

Se questo risultato è equivalso al totale nel 2017, c’è stata una crescita del 23% nel numero di deal e la maggior parte delle attività si è svolta nelle primissime fasi.

I dati provengono dall’Europe AgriFood Tech Funding Report, rilasciato di recente da AgFunder in collaborazione con F&A Next. Tali risultati sono valutati in modo positivo da AgFunder e F&A Next, secondo cui mettono in luce il crescente numero di imprenditori che stanno entrando nel settore, sebbene vi sia un evidente gap nei finanziamenti della fase successiva.

Ancora più degno di nota, sottolineano gli estensori del report, è l’incremento del 200% dei finanziamenti alle startup upstream, quelle che operano più vicino alla azienda agricola o nella supply chain prima del rivenditore. Benché i rapporti potrebbero essere leggermente migliorati nel 2018 a causa delle nuove partnership sui dati, evidenzia AgFunder, non vi è dubbio che a monte l’innovazione stia rapidamente prendendo piede in Europa, in particolare nei software e nelle tecnologie di rilevamento agricoli, nonché nella robotica e nei nuovi sistemi di allevamento. Gli investimenti a valle, in particolare nel food delivery, si sono ridotti del 50% poiché diverse start-up della categoria sono uscite tramite IPO e M&A.

La base di investitori che sostengono l’innovazione agroalimentare varia con pochi fondi settoriali dedicati, ma è in crescita e 603 investitori unici hanno effettuato investimenti durante l’anno. Più investitori multistage stanno entrando nello spazio Agrifood e si rileva una tendenza per startup Agritech di più elevata qualità.

La base di investitori che sostengono l’innovazione agroalimentare varia con pochi fondi settoriali dedicati, ma è in crescita e 603 investitori unici hanno effettuato investimenti durante l’anno. Più investitori multistage stanno entrando nello spazio Agrifood e si rileva una tendenza per startup Agritech di più elevata qualità.

I punti salienti del report

Sono stati registrati 1,6 miliardi di dollari di finanziamenti nel 2018 su 421 accordi con 603 investitori unici. Questo rappresenta il 9% dei finanziamenti globali.

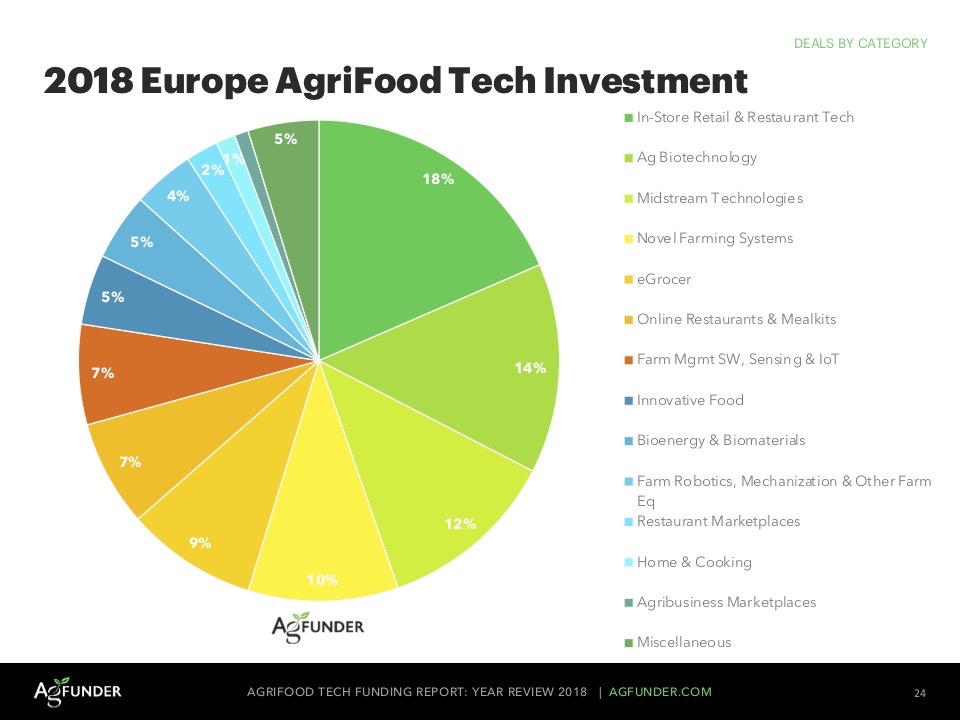

L’ecosistema foodtech e agritech in Europa è molto diversificato con una distribuzione più uniforme dei finanziamenti tra le categorie tecnologiche.

Le startup upstream hanno raccolto 0,9 miliardi di dollari, con una quota più rilevante (il 13%) nel totale upstream globale. Upstream include Ag Biotech, Farm Software, Farm Robotics, Midstream Tech, Innovative Food, Biomaterials, Novel Farming Systems e Agribusiness Marketplaces.

Gli accordi nella fase seed hanno rappresentato circa il 70% del flusso di affari, rispetto al 55% globale, e il 15% dei dollari investiti rispetto a solo il 4% a globale.

Il Regno Unito e la Francia sono all’avanguardia in termini di investimenti: 388 milioni di dollari su 103 deal e 324 milioni di dollari su 62 deal, rispettivamente.

Il Regno Unito e la Francia sono all’avanguardia in termini di investimenti: 388 milioni di dollari su 103 deal e 324 milioni di dollari su 62 deal, rispettivamente.

L’Italia è stato il terzo ecosistema più attivo, con 31 accordi, la stragrande maggioranza negli stadi seed e di serie A.

CrowdCube, la piattaforma di crowdfunding del Regno Unito, è stata l’investitore più attivo durante l’anno, seguito dalle aziende francesi bpifrance e Seraphim.

Il panorama d’uscita è stato rafforzato dall’acquisizione da 2,4 miliardi di dollari della tecnologia digitale francese per il bestiame di Antelliq da parte della tedesca Merck.

L’ecosistema foodtech europeo, secondo F&A Next, è in ritardo rispetto ad altri mercati, allo stato attuale. Tuttavia, ci sono i motivi per ritenere che aziende promettenti in fasi iniziali, la crescente attività degli investitori e la disponibilità di corporate venture capital possano colmare il divario, più prima che poi.

È possibile scaricare il report gratuitamente sul sito AgFunder, a questo link.